Η αυξημένη σε σχέση με πέρυσι λειτουργική κερδοφορία των διυλιστηρίων λόγω της υψηλής διαθεσιμότητας των παραγωγικών μονάδων, της αύξησης της παραγωγής και της βελτίωσης της απόδοσης (over performance).

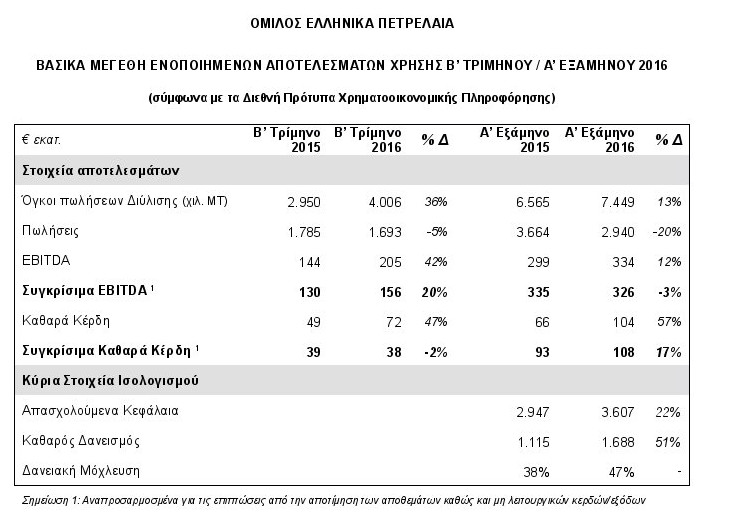

Οι αυξημένες πωλήσεις πετροχημικών, η αύξηση του μεριδίου στην εσωτερική αγορά πετρελαιοειδών, καθώς και των συνολικών όγκων πωλήσεων, περιόρισαν αποφασιστικά τις αρνητικές επιπτώσεις της υποχώρησης των διεθνών περιθωρίων και της μείωσης της εγχώριας κατανάλωσης πετρελαιοειδών και διαμόρφωσαν κατά κύριο λόγο τα συνολικά καθαρά κέρδη του Ομίλου στο Α’ εξάμηνο 2016, στο ύψος των €104 εκατ. αυξημένα κατά 57% έναντι του Α΄ εξαμήνου 2015, με συγκρίσιμα καθαρά κέρδη στα €108 εκατ. ενδυναμώνοντας την καθαρή του θέση και του ισολογισμού.

Ιδιαίτερα σημαντική αύξηση των εξαγωγών, διαφοροποίηση πηγών προμήθειας αργού, νέες συμφωνίες

Ο διπλασιασμός του όγκου των εξαγωγών το Β’ τρίμηνο 2016, σε σχέση με πέρυσι, (2.342 χιλ. Μ.Τ έναντι 1.113 χιλ. Μ.Τ) που διαμόρφωσε το ποσοστό τους στο 60% των συνολικών πωλήσεων, το υψηλότερο ποσοστό συμμετοχής στις πωλήσεις ιστορικά, καθώς και η εκμετάλλευση των ευκαιριών αριστοποίησης αργών που παρουσιάστηκαν στις διεθνείς αγορές αργού, επηρέασαν θετικά τα αποτελέσματα.

Η υλοποίηση της εμπορικής συμφωνίας με την κρατική ιρανική εταιρεία NIOC στο πλαίσιο πάντα των σχετικών διεθνών προβλέψεων και η διεύρυνση του αριθμού των κύριων προμηθευτών αργού, με πλέον σημαντική τη συμφωνία με τη Rosneft, η οποία ήδη τέθηκε σε εφαρμογή, συνετέλεσαν στη διαφοροποίηση των πηγών προμήθειας αργού και την αριστοποίηση του μίγματος κατεργασίας με θετικές επιπτώσεις στην απόδοση των διυλιστηρίων.

Αποπληρωμή ομολόγου €400 εκατ., μείωση χρηματοοικονομικού κόστους

Στα χρηματοοικονομικά μεγέθη επίσης υπήρξε περαιτέρω βελτίωση, καθώς αποπληρώθηκε το ομόλογο $400εκ. έκδοσης HPF plc στις 16 Μαΐου 2016, ενώ ιδιαίτερα επιτυχημένη ήταν και η διαδικασία εναρμόνισης των όρων ευρωομολόγων και δανειακών συμβάσεων με εμπορικές τράπεζες. Τέλος, αξίζει να σημειωθεί ότι τα έξοδα τόκων μειώθηκαν κατά 5% σε σχέση με πέρυσι, ενώ σε εξέλιξη είναι και ο σχεδιασμός για την αναχρηματοδότηση υφιστάμενων ομολόγων, γεγονός που θα οδηγήσει σε μεγαλύτερη μείωση του κόστους δανεισμού.

Ανάκαμψη διεθνών τιμών αργού, μειωμένα περιθώρια διύλισης

Κατά το Β’ Τρίμηνο η μειωμένη προσφορά αργού πετρελαίου λόγω προβλημάτων παραγωγής σε Καναδά και Νιγηρία, σε συνδυασμό με τη συνεχιζόμενη αύξηση της ζήτησης παγκοσμίως, οδήγησε σε μερική ανάκαμψη των διεθνών τιμών πετρελαίου. Το αργό τύπου Brent, κυμάνθηκε κατά μέσο όρο στα $47/bbl για το Β’ τρίμηνο 2016 σημειώνοντας άνοδο 30% σε σχέση με την αρχή του έτους. Αντίθετα, το δολάριο υποχώρησε οριακά σε σχέση με τα προηγούμενα τρίμηνα, με την ισοτιμία του ευρώ να κυμαίνεται, κατά μέσο όρο, στα 1,13 δολάρια.

H αυξημένη προσφορά αργού πετρελαίου στη Μεσόγειο, ιδιαίτερα για τους βαρύτερους τύπους αργού, που ενισχύθηκε από την επιστροφή του Ιράν στις διεθνείς αγορές, διατήρησε τη διαφορά στην τιμή αργών Brent-Urals στα $1,7/bbl, τα υψηλότερα επίπεδα πενταετίας, γεγονός που ενισχύει την κερδοφορία σύνθετων διυλιστηρίων όπως η Ελευσίνα και ο Ασπρόπυργος, τα οποία έχουν αυξημένες δυνατότητες επεξεργασίας αντίστοιχων αργών. Τα ενδεικτικά περιθώρια διύλισης Μεσογείου FCC ανήλθαν στα $4,7/bbl, χαμηλότερα σε σχέση με πέρυσι ($7,3/bbl) ενώ τα περιθώρια Ηydrocracking κυμάνθηκαν στα $5,1/bbl ($5,8/bbl).

Μείωση ζήτησης στην εγχώρια αγορά καυσίμων

Η ζήτηση στην εσωτερική αγορά καυσίμων, σύμφωνα με τα επίσημα στοιχεία, σημείωσε πτώση 3,9% στο σύνολο του Α’ εξαμήνου 2016 έναντι του 2015, στο δε Β΄ τρίμηνο του 2016 η πτώση περιορίστηκε στο 0,4% με συνολικό όγκο κατανάλωσης 1,6 εκατ. τόνους. Η αδασμολόγητη αγορά σημείωσε επίσης πτώση 3,1% στο σύνολο του Α’ εξαμήνου.

Η κατανάλωση καυσίμων κίνησης σημείωσε υποχώρηση, λόγω της μείωσης στη ζήτηση βενζίνης κατά 5%, ενώ η ζήτηση για ντίζελ ενισχύθηκε κατά 1%. Θα πρέπει να σημειωθεί ότι η σύγκριση με το περσινό αντίστοιχο τρίμηνο, επηρεάζεται και από την αυξημένη κατανάλωση που παρουσίασε ο Ιούνιος 2015 λόγω επιβολής capital controls, ενώ αναμένεται επίπτωση και στη συγκρισιμότητα του Γ’ Τριμήνου, λόγω της σημαντικής υποχώρησης στη ζήτηση τον Ιούλιο και Αύγουστο του 2015.

Ισχυρά λειτουργικά αποτελέσματα

Η υψηλή διαθεσιμότητα και η αυξημένη παραγωγή των διυλιστηρίων του Ομίλου είναι ο βασικός παράγοντας βελτίωσης της λειτουργικής κερδοφορίας σε σχέση με πέρυσι. Όλα τα διυλιστήρια του Ομίλου σημείωσαν αύξηση παραγωγής και περαιτέρω βελτίωση στην απόδοση τους (over performance) έναντι των αντίστοιχων διεθνών περιθωρίων. Οι εγκαταστάσεις Ασπροπύργου και Ελευσίνας έχουν πρόσφατα ολοκληρώσει εκτεταμένα προγράμματα συντήρησης, το δε διυλιστήριο Θεσσαλονίκης προγραμματίζει σταμάτημα για εκτεταμένο πρόγραμμα εργασιών συντήρησης (full turnaround) το Δ’ Τρίμηνο 2016.

Η αυξημένη διαθεσιμότητα και παραγωγή της μονάδας splitter του Ασπροπύργου συνετέλεσαν στην αύξηση πωλήσεων και βελτίωση των αποτελεσμάτων των Πετροχημικών.

Αντίθετα, η υποχώρηση της ζήτησης για καύσιμα κίνησης στην εγχώρια αγορά και η διαμόρφωση χαμηλότερων περιθωρίων σε ορισμένες αγορές των Βαλκανίων, επηρέασαν την κερδοφορία της Λιανικής Εμπορίας στην Ελλάδα και των θυγατρικών στο εξωτερικό.

Στις 16 Μαΐου 2016 ο Όμιλος αποπλήρωσε το ομόλογο ύψους $400 εκ. και στη συνέχεια προχώρησε τον Ιούνιο του 2016 στην εναρμόνιση των όρων δανεισμού για τους χρηματοοικονομικούς δείκτες μεταξύ των δύο ευρωομολόγων (λήξης 2017 και 2019), καθώς και με τις υπόλοιπες δανειακές συμβάσεις με εμπορικές τράπεζες που φέρουν αντίστοιχους όρους. Εντός του 2016 και αναλόγως των συνθηκών στις διεθνείς κεφαλαιαγορές, ο Όμιλος σχεδιάζει την αναχρηματοδότηση του ευρωομολόγου λήξης 2017.

Ο ισολογισμός του Ομίλου παρουσιάζει επίσης βελτίωση, με τον Καθαρό Δανεισμό να ανέρχεται στα €1,7 δισ., κυρίως λόγω της ομαλοποίησης των όρων πίστωσης για προμήθεια αργού και των επενδύσεων, καθώς και της πραγματοποίησης των αρχικών πληρωμών των οφειλών προς τη NIOC.

Αναφορικά με την πώληση του 66% του μετοχικού κεφαλαίου του ΔΕΣΦΑ στην εταιρεία SOCAR, δεν υπήρξε κάποια ουσιαστική διαφοροποίηση στο Β’ Τρίμηνο από πλευράς εγκριτικών διαδικασιών.

Κύρια σημεία των αποτελεσμάτων Β’ Τριμ. 2016 για τις επιμέρους επιχειρηματικές δραστηριότητες αναφέρονται πιο κάτω:

ΔΙΥΛΙΣΗ, ΕΦΟΔΙΑΣΜΟΣ & ΠΩΛΗΣΕΙΣ

Το Β’ Τρίμ., τα Συγκρίσιμα Κέρδη EBITDA του κλάδου Διύλισης, Εφοδιασμού και Πωλήσεων ανήλθαν στα €107 εκατ., αυξημένα κατά 35,44% έναντι του Β’ τριμήνου του 2015.

Η παραγωγή των διυλιστηρίων του Ομίλου ανήλθε στα 3,7 εκατ. τόνους, με τις πωλήσεις στα 3,9 εκατ. τόνους, με διπλασιασμό των εξαγωγών σε 2,3 εκατ. τόνους.

Το ποσοστό παραγωγής λευκών προϊόντων ανήλθε στο 84%.

ΠΕΤΡΟΧΗΜΙΚΑ

Οι αυξημένοι όγκοι παραγωγής και πωλήσεων πολυπροπυλενίου οδήγησαν τα συγκρίσιμα EBITDA στα €25 εκατ., παρά τη μείωση των διεθνών περιθωρίων.

ΕΜΠΟΡΙΑ

Το Συγκρίσιμο EBITDA της Εμπορίας ανήλθε σε €25 εκατ. έναντι €27 εκατ. της αντίστοιχης περσινής περιόδου.

Αύξηση μεριδίων αγοράς στους κλάδους λιανικής, αεροπορίας και ναυτιλίας. Η μείωση όγκων πωλήσεων στο βιομηχανικό τομέα, λόγω ΔΕΗ και η μείωση στη ζήτηση καυσίμων κίνησης επηρέασαν την κερδοφορία της Εγχώριας Εμπορίας, με το Συγκρίσιμο EBITDA στα €12 εκατ..

Η Διεθνής Εμπορία επηρεάστηκε από τα μειωμένα περιθώρια στην αγορά της Βουλγαρίας, με το Συγκρίσιμο EBITDA να διαμορφώνεται στα €14 εκατ..

ΣΥΜΜΕΤΟΧΕΣ

Η συνεισφορά της ΔΕΠΑ και των θυγατρικών της εταιρειών στα ενοποιημένα Καθαρά Κέρδη του Ομίλου ανήλθε στα €7 εκατ., με αύξηση όγκων λόγω ζήτησης από παραγωγούς ηλεκτρικής ενέργειας από Φ.Α.

Τα EBITDA της Elpedison διαμορφώθηκαν στα €6 εκατ., λόγω αυξημένης παραγωγής. Ο νέος μηχανισμός ευελιξίας, σε αντικατάσταση του συστήματος ΑΔΙ, τέθηκε σε εφαρμογή από το Μάιο του 2016.